Los trabajadores independientes sean o no profesionales, durante el ejercicio 2018 no estarán obligados a declarar ni a realizar pagos a cuenta del Impuesto a la Renta (4ta. Categoría), si la suma de los honorarios percibidos en el mes no superan S/ 3,026 (dozavo de S/ 36,312 que no están gravados en el año 2018). Así lo dispone la reciente Res. 018-2018-SUNAT, publicada en El Peruano el 18 de enero de 2018.

Los trabajadores independientes sean o no profesionales, durante el ejercicio 2018 no estarán obligados a declarar ni a realizar pagos a cuenta del Impuesto a la Renta (4ta. Categoría), si la suma de los honorarios percibidos en el mes no superan S/ 3,026 (dozavo de S/ 36,312 que no están gravados en el año 2018). Así lo dispone la reciente Res. 018-2018-SUNAT, publicada en El Peruano el 18 de enero de 2018.

En el caso de percibir honorarios (4ta.) más remuneraciones (5ta.) ambos conceptos no deben de superar S/ 3,026 mensuales, para ser exceptuados de la declaración y pago mensual de la 4ta. Categoría.

Directores

Tratándose de directores de empresas, síndicos, mandatarios, gestores de negocios y consejeros municipales y regionales que no tienen derecho a deducir como gasto el 20% de sus honorarios brutos, estarán obligados a declarar y pagar mensualmente (8% de los honorarios), sólo cuando sus rentas de 4ta ó 4ta más 5ta, superen S/ 2,421 mensuales (un dozavo de 7 UIT).

Como se sabe, la UIT fijada para el ejercicio 2018 es de S/ 4,150 según el D.S. 380-2017-EF. Asimismo, todo contribuyente del IR (4ta o 5ta categoría) tiene derecho a deducir de su renta bruta el importe de 7 UIT que no está gravado con el impuesto (S/ 29,050).

Retenciones

La Resolución Nº 018-2018-SUNAT sólo se refiere a la obligación y exclusión de presentar declaraciones juradas y de hacer pagos a cuenta mensuales directos, a cargo de los trabajadores independientes y/o directores.

En tal sentido, la obligación de las empresas de efectuar las retenciones sobre los honorarios continuará regulándose por el D.S. Nº 215-2006-EF, siempre que el monto del honorario a pagar exceda a S/.1,500.

Las empresas y entidades obligadas a llevar contabilidad completa, libro de ingresos y gastos, cuando paguen honorarios deberán retener el 8%, en los casos siguientes:

Cuando el perceptor de los honorarios no cuente con autorización para la suspensión de retenciones que otorga SUNAT.

Cuando el honorario pagado exceda a S/ 1,500.

Suspensión

Los contribuyentes a quienes se les retiene el 8% sobre honorarios que superen S/ 1,500 y que al final del ejercicio no van a pagar IR, tienen derecho a solicitar a SUNAT una constancia para que no se les efectúe más retenciones ni estén obligados a realizar pagos a cuenta mensuales.

Asimismo, tienen derecho a solicitar la suspensión si demuestran que el impuesto a pagar en el 2018 ya ha sido pagados con anterioridad (tiene pagos a cuenta y créditos del año anterior).

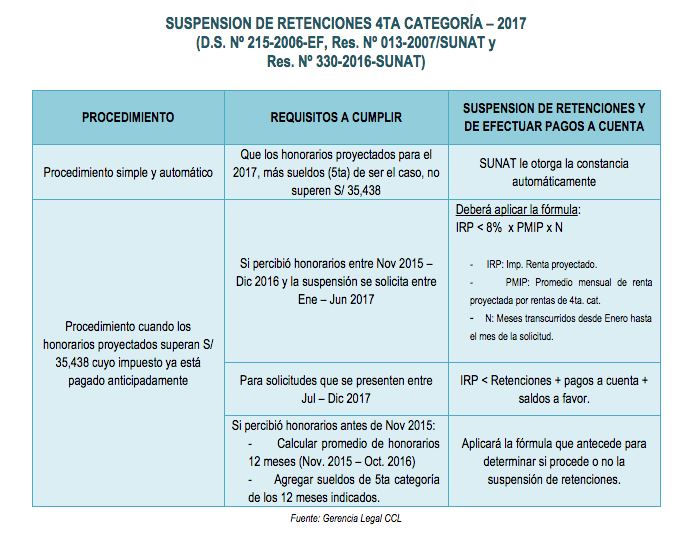

El perceptor de rentas de cuarta categoría puede solicitar la suspensión de retenciones desde enero 2018 (no hay que esperar hasta junio). En efecto, para solicitar la suspensión de retenciones, el contribuyente debe proyectar los ingresos a percibir en el 2018 y en estos casos, comparar sus ingresos en un rango que en algunos casos abarca dos periodos fenecidos (noviembre 2016 – octubre 2017), tal como se indica en el cuadro adjunto.

Solicitud de Suspensión

La solicitud se presentará exclusivamente a través de SUNAT Virtual, utilizando el Formulario 1609. Excepcionalmente, cuando la solicitud haya sido rechazada por SUNAT o no se encuentre disponible el servicio virtual, se utilizará el formulario físico correspondiente (Art. 5 y 6, Res. 013-2007-SUNAT).

Fuente: CCL.