El sábado 1° de octubre se ha publicado en El Peruano el DS.012-2016-TR, con el cual se aprueban las normas reglamentarias de la Ley 30334 (El Peruano 24/06/15), referida a las inafectaciones de las gratificaciones y al monto de libre disponibilidad de la CTS, precisando lo siguiente:

GRATIFICACIONES NO GRAVADAS A ESSALUD:

– No gravadas.- Las gratificaciones de julio y diciembre que perciben los trabajadores no están gravadas con las contribuciones al ESSALUD, AFP, ONP, SENATI y SENCICO.

– 5ta categoría.- Dichas gratificaciones están gravadas con el impuesto a la renta (5ta categoría) cuando la remuneración mensual del trabajador supere S/1,975 (año 2016).

– Gratificaciones truncas.- Las reglas que anteceden se aplican a las gratificaciones truncas, esto es, a las gratificaciones proporcionales que reciben los trabajadores que cesan antes de julio y diciembre.

– Bonificación.- La bonificación extraordinaria, esto es, el 9 % sobre la gratificación que los empleadores dejan de aportar a ESSALUD, debe ser entregada a los trabajadores conjuntamente con su gratificación principal (hasta el 15 de julio o 15 de diciembre, según el caso).

– EPS.- Para el caso de los trabajadores afiliados a una entidad prestadora de salud (EPS), su bonificación extraordinaria será el 6.75% sobre el monto de la gratificación pagada al trabajador.

DISPONIBILIDAD DE CTS:

– Retiro.- Los trabajadores tienen derecho a retirar el 100% de su CTS que exceda a 4 remuneraciones brutas.

– Última remuneración.- Se toma en cuenta la última remuneración que tuviera el trabajador, antes de la fecha en la que solicita a su empleador, su decisión de disponer de la CTS depositada en el banco.

– Comisionistas.- Para el caso de comisionistas y destajeros, considerar como remuneración el promedio de comisiones o destajo de los 6 últimos meses.

– Monto intangible.- El monto intangible de cada trabajador se obtiene multiplicando la última remuneración por cuatro.

– Aviso al banco.- A pedido del trabajador, el empleador debe comunicar al banco (depositario) – dentro de los 3 días hábiles siguientes – el monto intangible de CTS que tuviera el trabajador (última remuneración por 4). Se elimina la obligación de comunicar al banco el monto intangible al 30 de abril y 31 de octubre, que establecía la normatividad anterior.

– Autoridad inspectiva.- En caso de negativa injustificada o demora del empleador, el trabajador podrá acudir a la autoridad inspectiva de trabajo, para que esta comunique al banco el monto intangible, sin perjuicio de aplicar la multa correspondiente.

– Varias cuentas CTS.- Para el caso de trabajadores que poseen varias cuentas de CTS, abiertas por el mismo empleador, en el mismo banco, la cuenta de dólares se suma a la de soles para determinar el monto intangible (tipo de cambio de la fecha de retiro).

– CTS de varios empleadores.- Para el caso de trabajadores que tengan más de una cuenta CTS que corresponde a diversos empleadores, cada cuenta se administrará de manera diferente, no debiendo sumarse los saldos para determinar el monto intangible.

El miércoles 29 de junio se ha publicado en El Peruano la Ley N°30478, con la cual se modifican las normas del Sistema Privado de Pensiones, que faculta a los afiliados a retirar hasta el 25% del fondo AFP destinado a financiar la adquisición de su casa única.

El miércoles 29 de junio se ha publicado en El Peruano la Ley N°30478, con la cual se modifican las normas del Sistema Privado de Pensiones, que faculta a los afiliados a retirar hasta el 25% del fondo AFP destinado a financiar la adquisición de su casa única. El miércoles 27 de abril se ha publicado en El Peruano la Res. SBS 2370-2016, con la cual, la SBS aprueba el “Procedimiento Operativo para el ejercicio de opciones del afiliado cuando llega a la edad de jubilación o accede al REJA”

El miércoles 27 de abril se ha publicado en El Peruano la Res. SBS 2370-2016, con la cual, la SBS aprueba el “Procedimiento Operativo para el ejercicio de opciones del afiliado cuando llega a la edad de jubilación o accede al REJA” El próximo domingo 1° de mayo es un feriado no laborable a nivel nacional en conmemoración del

El próximo domingo 1° de mayo es un feriado no laborable a nivel nacional en conmemoración del

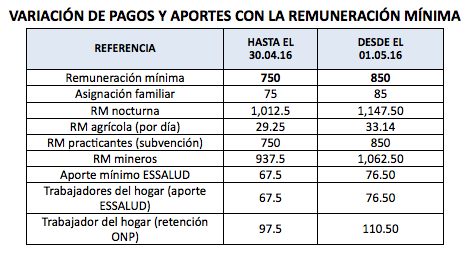

Para su aplicación debe tomar en cuenta la

Para su aplicación debe tomar en cuenta la