Se recuerda que los empleadores de la micro, pequeña, mediana y gran empresa tienen plazo hasta el próximo jueves 15 de noviembre para depositar la Compensación por Tiempo de Servicios (CTS) correspondiente al periodo semestral mayo – octubre 2012.

A diferencia de lo que sucedió en años anteriores, en esta oportunidad los trabajadores sólo pueden retirar su CTS, si el monto depositado excede a los 6 sueldos que son intangibles (intocables, salvo por motivo de cese del trabajador).

Por ejemplo, si el total depositado en el banco es S/. 15,000 y el sueldo del trabajador es S/. 1,500; los 6 sueldos equivalen a S/. 9,000; el exceso a 6 sueldos será S/. 6,000; de ello sólo se podrá retirar S/. 4,200 (70% del exceso).

A TENER EN CUENTA

Para conocer si el empleador está obligado a efectuar el próximo depósito de CTS, se debe tener en cuenta: (i) tipo de empresa (micro, pequeña, mediana y gran empresa), (ii) si los trabajadores son nuevos o antiguos, (iii) si la empresa está o no inscrita en el Registro Nacional de la Micro y Pequeña Empresa – REMYPE y, (iv) si el trabajador cuenta o no con un mes de trabajo al 31 de octubre 2012.

En esa línea, en el próximo depósito de la CTS pueden presentarse hasta ocho casos concretos que los empleadores deben tener en cuenta, a efectos de determinar si están obligados a depositar la compensación por tiempo de servicios (CTS), cuyo plazo vence el jueves 15 de noviembre próximo.

MEDIANA Y GRAN EMPRESA

Si una empresa es mediana o grande, las reglas para efectuar el depósito de CTS no han variado. En consecuencia, los empleadores deben tomar en cuenta la remuneración del trabajador al 31 de octubre, a la que debe agregarse un sexto de la gratificación que percibió el trabajador en julio 2012.

La “remuneración computable” será el sueldo al 31.10.12, más un sexto de la última gratificación: S/. 3000 + S/. 500 = S/. 3,500 / 12 = S/. 292 * 6 = S/. 1,752. (monto a depositar)

PEQUEÑA EMPRESA

En el caso de la pequeña empresa (hasta 100 trabajadores e ingresos anuales no superiores a 1,700 UIT, es decir, S/. 6’205.000) pueden presentarse tres situaciones: si la pequeña empresa no está inscrita en el Remype, todos sus trabajadores antiguos o nuevos, tendrán derecho a CTS conforme a las reglas generales.

Pero en caso la empresa esté inscrita en el Remype, los trabajadores contratados hasta antes del registro tendrán derecho a CTS según las normas generales.

Mientras que para el caso de los trabajadores nuevos, contratados luego del registro de la pequeña empresa, tendrán derecho al 50% de CTS, que debe ser calculada conforme al régimen general.

MICROEMPRESA

En el caso de las microempresas (hasta 10 trabajadores e ingresos anuales no superiores a 150 UIT, es decir, S/. 547.500), si la empresa no está inscrita en el Remype, todos sus trabajadores tendrán derecho a CTS bajo el régimen general.

Pero si se inscribió en el Remype, los trabajadores contratados antes de su registro tienen derecho a CTS bajo el régimen general. Y, en el caso de sus nuevos trabajadores contratados con posterioridad a su inscripción en el Remype, éstos no tienen derecho a CTS.

MENOS DE UN MES

Los trabajadores que al 31 de de octubre de 2012 tengan menos de un mes de servicios, no tienen derecho al depósito de la CTS que vence el 15 de noviembre, pero los días laborados se sumarán al semestre noviembre 2012 – abril 2013 y la CTS acumulada se depositará hasta el 15 de mayo de 2013.

Fuente: CCL.

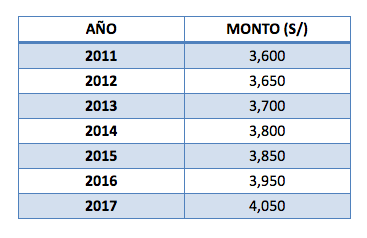

El día jueves 22 de diciembre el Ministerio de Economía y Finanzas ha publicado en El Peruano el Decreto Supremo N° 353-2016-EF, con el cual se establece que durante el ejercicio 2017 el monto de la Unidad Impositiva Tributaria (UIT), como índice de referencia para la determinación y pago de las obligaciones tributarias y administrativas, será de S/ 4,050 (cuatro mil cincuenta y 00/100 soles).

El día jueves 22 de diciembre el Ministerio de Economía y Finanzas ha publicado en El Peruano el Decreto Supremo N° 353-2016-EF, con el cual se establece que durante el ejercicio 2017 el monto de la Unidad Impositiva Tributaria (UIT), como índice de referencia para la determinación y pago de las obligaciones tributarias y administrativas, será de S/ 4,050 (cuatro mil cincuenta y 00/100 soles).