El 13 de setiembre de 2018 se han publicado en El Peruano los Decretos Legislativos 1424 y 1425, con los cuales se modifican varias disposiciones de la Ley del Impuesto a la Renta, las que entrarán en vigencia a partir del 1° de enero de 2019.

Los acotados decretos han sido aprobados por el Poder Ejecutivo en uso de las facultades legislativas otorgadas por el Congreso mediante Ley 30823.

Los principales cambios son los siguientes:

A) IR DE SUCURSALES Y ESTABLECIMIENTOS PERMANENTES (D. LEG. 1424)

Objeto de la norma.- Perfecciona el tratamiento aplicable a las rentas por enajenación de acciones / participaciones de capital de personas jurídicas domiciliadas; regula las rentas de los establecimientos permanentes de personas unipersonales y sociedades constituidas en el exterior. Asimismo, modifica el tratamiento del crédito directo y el crédito indirecto y la deducción de gastos por intereses para determinar el impuesto de 3era. categoría.

Sucursales/establecimientos permanentes.- En caso de contribuyentes no domiciliados, de sucursales, y establecimientos permanentes de entidades constituidas en el exterior, se precisa que el impuesto recae sólo sobre sus rentas de fuente peruana.

Rentas de fuente peruana.- Se considera renta de fuente peruana las obtenidas por empresas unipersonales, sociedades y entidades constituidas en el exterior que operan en el país.

Enajenación directa / indirecta de acciones.- También se considera rentas de fuente peruana, las obtenidas por enajenación de acciones / participaciones de personas jurídicas no domiciliadas, que a su vez, son propietarias en forma directa o a través de terceros, de acciones en una o más personas jurídicas domiciliadas. Se establecen las condiciones para su aplicación.

Deducción de intereses por endeudamiento.- Se mantiene como gastos deducibles, los intereses por la compra de bienes y servicios, necesarios para mantener la fuente productora de renta. Se establece un coeficiente para determinar si tales intereses por endeudamiento son o no deducibles del impuesto

Dividendos que perciben personas jurídicas no domiciliadas, por ser accionistas de empresas peruanas, deberán de declarar y pagar el IR que les corresponde, en la fecha de vencimiento del plazo para declaración y pago del IR anual, considerando como monto imponible, la renta disponible a favor del titular del exterior.

Responsabilidad solidaria.- Se establece que la empresa peruana es responsable solidaria con el titular del exterior que haya enajenado acciones / participaciones que posee en una empresa domiciliada. El Reglamento fijará los supuestos de vinculación para determinar la responsabilidad solidaria.

Nuevos contribuyentes.- Se incorpora el Art. 14B en la Ley, regulado que tienen la condición de contribuyentes del impuesto, los establecimientos permanentes en el país, señalando las condiciones y requisitos para tal efecto.

IR pagado en el exterior.- Las personas jurídicas extranjeras que paguen el impuesto en Perú, tendrán derecho a deducir el IR pagando en el exterior por concepto de dividendos y utilidades percibidas. Se establecen los requisitos y condiciones para la deducción del IR pagado en el exterior, tales como certificados de pago y constancias de retenciones emitidas por la autoridad tributaria del respectivo país.

Deducciones en el IR desde enero 2021.- Se modifica el Art. 37 de la Ley, literal A) regulando gastos deducibles y no deducibles en el IR, a partir del 1° de enero de 2021.

B) DEVENGO EN EL IR (D.LEG. 1425)

Con el D. Leg. 1425 se establece una definición de «devengo» para efectos del IR, a fin de otorgar seguridad jurídica a los contribuyentes.

Con tal propósito, se modifican el numeral 5 del artículo 32, el artículo 57 y artículo 63 del TUO de la Ley del IR (D.S.179-2004-EF).

Ejercicio gravable.- Se modifica el Art. 57 de la Ley, reiterando que el ejercicio gravable comienza el 1° de enero de cada año y concluye el 31 de diciembre, debiendo coincidir en todos los casos el ejercicio comercial con el ejercicio gravable, sin excepción.

Con relación al «devengo» se precisa lo siguiente:

- Las rentas de tercera se consideran producidas en el ejercicio comercial que se devengue.

- En la venta de bienes se considera producido el hecho sustancial cuando el adquiriente tenga la posesión y disposición del bien adquirido.

- En los servicios de ejecución continua, los ingresos se devengan en los plazos pactados para su pago.

- En casos de cesión temporal de bienes a plazo determinado, el ingreso se devenga en forma proporcional al plazo fijado en la cesión.

- Cuando exista cesión de bienes a plazo indeterminado, los ingresos se devengan conforme se vaya ejecutando la cesión de bienes.

- Una vez adoptado el método por el contribuyente, éste se aplicará a otras prestaciones similares.

- Respecto de obligaciones de no hacer, el ingreso se devenga en proporción al tiempo pactado para su ejecución.

Cuando la obligación se ha pactado por plazo indeterminado, el ingreso se devenga al vencimiento de los plazos pactados para su pago.

En las transferencias de créditos, cuando el adquirente no asume el riesgo crediticio del deudor, el ingreso se devenga conforme se vaya generando el interés convenido.

En las expropiaciones, los ingresos se devengan en el o los ejercicios gravables, en los que se ponga a disposición el valor de la expropiación o el importe de las cuotas establecidas.

Cuando se trata de diferentes prestaciones, el devengo se produce en forma independiente por cada una de ellas.

Tratándose de gastos de 3era. Categoría, se imputan en el ejercicio gravable en que se produce los hechos sustanciales para su generación, siempre que la obligación de pagarlos no está sujeta a condición suspensiva, independiente de la oportunidad en que se paguen.

Excepcionalmente, en aquellos casos, debido a razones ajenas al contribuyente, no hubiera sido posible conocer el gasto y siempre que la SUNAT compruebe que su imputación en el ejercicio en que se conozca, no implica obtención de un beneficio fiscal, se aceptará su deducción en el ejercicio, en la medida que el gasto esté provisionado y pagado antes del cierre del ejercicio gravable.

Las empresas de construcción que ejecuten contratos de obra, cuyo resultado corresponda a más de un ejercicio, podrá asignar a cada ejercicio gravable, los importes cobrados por cada obra o asignar a cada ejercicio la renta bruta, deduciendo el importe cobrado o por cobrar, los trabajos ejecutados en cada obra durante el ejercicio comercial.

La SUNAT establece las obligaciones formales que deberá de cumplir el contribuyente para el control de ingresos y gastos devengados.

Fuente: CCL.

El 07 de enero último, en Separata Especial de El Peruano se ha publicado la RM. 004-2018-EF, con la cual el Ministerio de Economía y Finanzas aprueba la nueva tabla de valores referenciales de vehículos para la declaración y pago del Impuesto al patrimonio vehicular correspondiente al año 2018.

El 07 de enero último, en Separata Especial de El Peruano se ha publicado la RM. 004-2018-EF, con la cual el Ministerio de Economía y Finanzas aprueba la nueva tabla de valores referenciales de vehículos para la declaración y pago del Impuesto al patrimonio vehicular correspondiente al año 2018. El 10 de setiembre de 2017 se ha publicado en el Diario El Peruano el D.S. N° 267-2017-EF, con el cual el Ministerio de Economía y Finanzas (MEF) simplifica en parte las normas reglamentarias para el acogimiento al régimen de repatriación de capitales dispuesto por Decreto Legislativo N° 1264. El plazo para acogerse a tal amnistía vencerá el 29 de diciembre de 2017.

El 10 de setiembre de 2017 se ha publicado en el Diario El Peruano el D.S. N° 267-2017-EF, con el cual el Ministerio de Economía y Finanzas (MEF) simplifica en parte las normas reglamentarias para el acogimiento al régimen de repatriación de capitales dispuesto por Decreto Legislativo N° 1264. El plazo para acogerse a tal amnistía vencerá el 29 de diciembre de 2017. El 07 de setiembre de 2017 se ha publicado en El Peruano el D.S. 259-2017-EF, con el cual el MEF modifica las disposiciones reglamentarias de la Ley 29623 – Ley que Promueve el Financiamiento a Través de la Factura Comercial, título valor donde consta el saldo pendiente de pago, emitido por el proveedor de bienes y/o servicios al crédito, el mismo que es cobrado a través del título valor denominado factura negociable (FN).

El 07 de setiembre de 2017 se ha publicado en El Peruano el D.S. 259-2017-EF, con el cual el MEF modifica las disposiciones reglamentarias de la Ley 29623 – Ley que Promueve el Financiamiento a Través de la Factura Comercial, título valor donde consta el saldo pendiente de pago, emitido por el proveedor de bienes y/o servicios al crédito, el mismo que es cobrado a través del título valor denominado factura negociable (FN). El 25 de marzo del 2017 se ha publicado en El Peruano el D.S. 067-2017-EF, con el cual se reglamenta el D. Leg. 1264 que estableció el régimen temporal y sustitutorio del IR aplicable a personas naturales, sociedades conyugales y sucesiones indivisas, que al 31 de diciembre del 2015 hayan obtenido rentas no declaradas ni pagadas a Sunat y que en tal fecha hayan tenido la calidad de contribuyentes domiciliados.

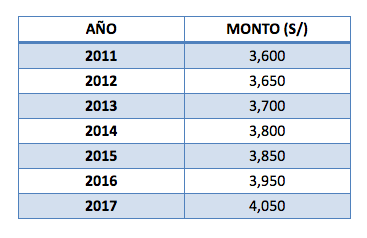

El 25 de marzo del 2017 se ha publicado en El Peruano el D.S. 067-2017-EF, con el cual se reglamenta el D. Leg. 1264 que estableció el régimen temporal y sustitutorio del IR aplicable a personas naturales, sociedades conyugales y sucesiones indivisas, que al 31 de diciembre del 2015 hayan obtenido rentas no declaradas ni pagadas a Sunat y que en tal fecha hayan tenido la calidad de contribuyentes domiciliados. El día jueves 22 de diciembre el Ministerio de Economía y Finanzas ha publicado en El Peruano el Decreto Supremo N° 353-2016-EF, con el cual se establece que durante el ejercicio 2017 el monto de la Unidad Impositiva Tributaria (UIT), como índice de referencia para la determinación y pago de las obligaciones tributarias y administrativas, será de S/ 4,050 (cuatro mil cincuenta y 00/100 soles).

El día jueves 22 de diciembre el Ministerio de Economía y Finanzas ha publicado en El Peruano el Decreto Supremo N° 353-2016-EF, con el cual se establece que durante el ejercicio 2017 el monto de la Unidad Impositiva Tributaria (UIT), como índice de referencia para la determinación y pago de las obligaciones tributarias y administrativas, será de S/ 4,050 (cuatro mil cincuenta y 00/100 soles).