El día miércoles 21 de diciembre se publicó en El Peruano el Decreto Legislativo N° 1272, que fue expedido por el Poder Ejecutivo en uso de las facultades otorgadas por el Congreso según Ley N° 30506.

El día miércoles 21 de diciembre se publicó en El Peruano el Decreto Legislativo N° 1272, que fue expedido por el Poder Ejecutivo en uso de las facultades otorgadas por el Congreso según Ley N° 30506.

El decreto legislativo en mención modifica la Ley N° 27444, Ley del Procedimiento Administrativo General y deroga la Ley N° 29060, Ley del Silencio Administrativo, destacándose entre los cambios que introduce, la facultad que concede a la Presidencia del Consejo de Ministros para estandarizar los procedimientos administrativos y determinar los procedimientos de aprobación automática, la regulación del proceso de aprobación de los TUPA, la simplificación de trámites, entre otros temas que fueron en su oportunidad requeridos por la CCL.

Principales alcances de esta nueva norma

Principios: Incorpora como principios del procedimiento administrativo:

– Principio del ejercicio legítimo del poder: La autoridad administrativa ejerce única y exclusivamente las competencias atribuidas, evitando el abuso del poder.

– Principio de responsabilidad: La autoridad administrativa debe responder por los daños ocasionados contra los administrados como consecuencia del mal funcionamiento de la actividad administrativa.

– Principio de acceso permanente: La autoridad administrativa debe facilitar información a los administrados sobre su trámite, en cualquier momento.

Notificación de dictámenes: Los informes o dictámenes que sustentan la decisión de la autoridad administrativa deben notificarse conjuntamente con el acto administrado.

Procedimientos electrónicos: Permite la formación de procedimientos por vía electrónica.

Central de Riesgo Administrativo: La relación de administrados que presentan declaraciones, información o documentos fraudulentos – detectados en fiscalización posterior- será publicada trimestralmente por la Central de Riesgo Administrativo, a cargo de la PCM.

Documentación prohibida de solicitar: No podrá solicitarse al administrado la información o documentación que las entidades administren, recaben, sistematicen, creen o posean o pueda obtenerse de otras entidades de la administración.

Derechos de trámite: Mediante decreto supremo refrendado por la PCM y el MEF, se precisarán los criterios, procedimientos, metodologías para la determinación de los costos de los procedimientos y servicios administrativos que brindan las entidades. Se concede 120 días desde la vigencia de esta norma para que las entidades adecúen los costos de sus procedimientos administrativos.

Procedimientos estandarizados: Mediante decreto supremo refrendado por la PCM y el MEF se aprobarán procedimientos estandarizados, de cumplimiento obligatorio por las entidades.

Entidad rectora: La PCM es la entidad rectora y máxima autoridad técnico normativa del Sistema de Modernización de la Gestión Pública.

Competencias de la PCM: Entre otros, podrá dictar directivas en materias de su competencia; emitir opinión vinculante sobre el alcance e interpretación de las normas de simplificación administrativa y para la aprobación de los TUPA de los Ministerios y Organismos Públicos; supervisar que las entidades cumplan con aprobar sus TUPA o aplicar los procedimientos estandarizados.

SILENCIO ADMINISTRATIVO: Incorpora el régimen del silencio administrativo (derogando a la vez la ley específica – Ley 29060) señalando entre otros:

– Los procedimientos administrativos sujetos a silencio administrativo positivo se aprueban automáticamente si no existe pronunciamiento de la entidad en el plazo establecido.

– El silencio positivo tiene todos los efectos de una resolución que pone fin al procedimiento.

– El silencio administrativo negativo es excepcional. Debe estar consignado expresamente en el TUPA y puede aplicarse solo en casos de afectación del interés público e incida en la salud, medio ambiente, recursos naturales, seguridad ciudadana, sistema financiero y de seguros, mercado de valores, defensa comercial, defensa nacional y patrimonio cultural de la nación.

– Se concede 120 días a partir de la vigencia de esta norma, para que las entidades justifiquen ante la PCM los procedimientos que requieren la aplicación del silencio negativo.

Faltas administrativas: Se incorpora como faltas de las autoridad y personal respectivo, no resolver dentro de los plazos de manera negligente o injustificada; desconocer la aprobación automática o silencio positivo; incumplir los criterios y metodología para la determinación de costos de los procesos; no aplicar el procedimiento estandarizado; exigir documentos cuya presentación se ha prohibido; negarse a recibir escritos.

Fiscalización: Incorpora un capítulo sobre “Actividad Administrativa de Fiscalización” que contiene los derechos y deberes de los administrados en el marco de las acciones de fiscalización.

TUO: Dentro de los 60 días hábiles de la vigencia de esta norma se aprobará el Texto Único Ordenado de la Ley N° 27444.

Vigencia: A partir del 22.12.2016

FUENTE CCL.

El día viernes 30 de diciembre el Poder Ejecutivo ha publicado en El Peruano el Decreto Legislativo N° 1311, dictado en el marco de las facultades delegadas por el Congreso de la República. Se dispone que la infracción por “datos falsos” solo será sancionable, en caso exista tributo por pagar producto de la corrección de la declaración jurada, conforme se detalla a continuación.

El día viernes 30 de diciembre el Poder Ejecutivo ha publicado en El Peruano el Decreto Legislativo N° 1311, dictado en el marco de las facultades delegadas por el Congreso de la República. Se dispone que la infracción por “datos falsos” solo será sancionable, en caso exista tributo por pagar producto de la corrección de la declaración jurada, conforme se detalla a continuación. El día viernes 30 de diciembre se ha publicado el Decreto Legislativo N° 1295, dictado en uso de las facultades legislativas otorgadas al Poder Ejecutivo por el Congreso de la República, con el cual los funcionarios y servidores públicos condenados por actos de corrupción o destituidos por estos hechos, no podrán acceder o permanecer en el servicio del Estado. Se busca “limpiar” la administración pública de personas con antecedentes de corrupción.

El día viernes 30 de diciembre se ha publicado el Decreto Legislativo N° 1295, dictado en uso de las facultades legislativas otorgadas al Poder Ejecutivo por el Congreso de la República, con el cual los funcionarios y servidores públicos condenados por actos de corrupción o destituidos por estos hechos, no podrán acceder o permanecer en el servicio del Estado. Se busca “limpiar” la administración pública de personas con antecedentes de corrupción. El sábado 31 diciembre se ha publicado en El Peruano el Decreto Legislativo N° 1315, con el cual modifica el Código Tributario vigente, respecto de las facultades de fiscalización de Sunat e introduce mecanismos de asistencia administrativa mutua, lo que le permitirá solicitar información, realizar fiscalizaciones y trabar embargos en el exterior, a través de convenios con otros países.

El sábado 31 diciembre se ha publicado en El Peruano el Decreto Legislativo N° 1315, con el cual modifica el Código Tributario vigente, respecto de las facultades de fiscalización de Sunat e introduce mecanismos de asistencia administrativa mutua, lo que le permitirá solicitar información, realizar fiscalizaciones y trabar embargos en el exterior, a través de convenios con otros países. El miércoles 28 de diciembre se ha publicado en El Peruano el Decreto Legislativo N° 1279, que ha sido expedido por el Poder Ejecutivo en uso de las facultades otorgadas por el Congreso según

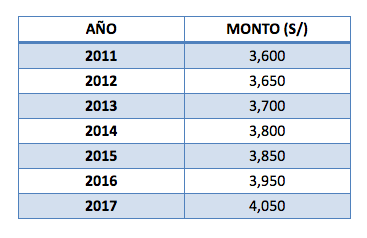

El miércoles 28 de diciembre se ha publicado en El Peruano el Decreto Legislativo N° 1279, que ha sido expedido por el Poder Ejecutivo en uso de las facultades otorgadas por el Congreso según  El día jueves 22 de diciembre el Ministerio de Economía y Finanzas ha publicado en El Peruano el Decreto Supremo N° 353-2016-EF, con el cual se establece que durante el ejercicio 2017 el monto de la Unidad Impositiva Tributaria (UIT), como índice de referencia para la determinación y pago de las obligaciones tributarias y administrativas, será de S/ 4,050 (cuatro mil cincuenta y 00/100 soles).

El día jueves 22 de diciembre el Ministerio de Economía y Finanzas ha publicado en El Peruano el Decreto Supremo N° 353-2016-EF, con el cual se establece que durante el ejercicio 2017 el monto de la Unidad Impositiva Tributaria (UIT), como índice de referencia para la determinación y pago de las obligaciones tributarias y administrativas, será de S/ 4,050 (cuatro mil cincuenta y 00/100 soles).

El día miércoles 21 de diciembre se publicó en El Peruano el Decreto Legislativo N° 1272, que fue expedido por el Poder Ejecutivo en uso de las facultades otorgadas por el Congreso según

El día miércoles 21 de diciembre se publicó en El Peruano el Decreto Legislativo N° 1272, que fue expedido por el Poder Ejecutivo en uso de las facultades otorgadas por el Congreso según  El martes 20 de diciembre el Poder Ejecutivo ha publicado en El Peruano el Decreto Legislativo N° 1270, dictado en el marco de las facultades delegadas por el Congreso de la República, mediante el cual se modifica el texto del Nuevo Régimen Único Simplificado (RUS) y del Código Tributario.

El martes 20 de diciembre el Poder Ejecutivo ha publicado en El Peruano el Decreto Legislativo N° 1270, dictado en el marco de las facultades delegadas por el Congreso de la República, mediante el cual se modifica el texto del Nuevo Régimen Único Simplificado (RUS) y del Código Tributario. Este martes 20 de diciembre el Poder Ejecutivo, en uso de la facultades delegadas por el Congreso de la República según Ley N° 30506,ha publicado en El Peruano el Decreto Legislativo N° 1269, mediante el cual crea el Régimen MYPE Tributario del Impuesto a la Renta(RMT).

Este martes 20 de diciembre el Poder Ejecutivo, en uso de la facultades delegadas por el Congreso de la República según Ley N° 30506,ha publicado en El Peruano el Decreto Legislativo N° 1269, mediante el cual crea el Régimen MYPE Tributario del Impuesto a la Renta(RMT).