El 30 de octubre último se han publicado en El Peruano las Resoluciones Ministeriales números 372 y 373-2016-VIVIENDA, con las cuales el Ministerio de Vivienda, Construcción y Saneamiento aprueba los valores arancelarios de terrenos urbanos y los valores unitarios oficiales de edificaciones para Lima Metropolitana y el Callao, que se tomarán en cuenta para el pago del impuesto predial del próximo año.

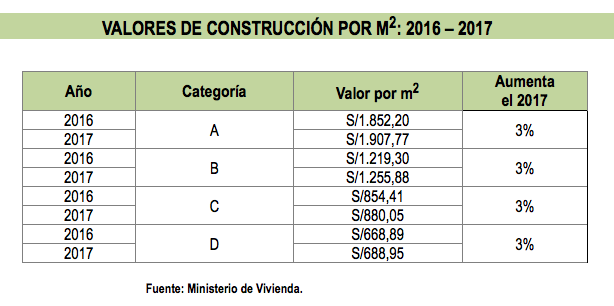

Para Lima y Callao los valores oficiales de edificaciones aumentarán 3 % en promedio y los valores arancelarios de terrenos 6% en promedio, informó el Ministerio de Vivienda.

En consecuencia, estimamos que el aumento del impuesto predial para Lima Metropolitana y el Callao será de 5% en promedio, con relación al impuesto pagado en el año 2016.

La CCL recuerda que el impuesto predial es pagado anualmente por las personas naturales y jurídicas que son propietarias de terrenos, casas, edificios y construcciones en general, a favor de las municipalidades distritales donde se ubican los predios.

Obras complementarias

Asimismo, se aprueban los valores unitarios a costo directo de algunas obras complementarias e instalaciones fijas y permanentes, tales como muros o cercos perimétricos, portones y puertas, tanques, cisternas, piscinas, hornos, chimeneas, etc., a los que se asigna valores en soles por m2 o m3, para el pago del impuesto.

Jubilados

Los pensionistas propietarios de un solo predio, a nombre propio o de la sociedad conyugal, que esté destinado a casa habitación y cuyos ingresos (del jubilado) están constituidos únicamente por su pensión que no debe exceder de una UIT, tienen derecho a deducir del autoavalúo el monto equivalente a 50 UIT, debiendo pagar el impuesto predial solo por el exceso a las 50 UIT.

Por ejemplo, si el autoavalúo de la casa del jubilado es S/230.000, se descontarán S/205.000 (50 UIT de S/4.100). En este caso, el tramo afecto será S/25.000 x 0,2% y el impuesto predial anual del jubilado será S/50.

El impuesto predial podrá pagarse al contado hasta el 28 de febrero 2017 o en 4 cuotas trimestrales, con vencimiento en el último día hábil de febrero, mayo, agosto y noviembre del 2017.

El viernes 14 de octubre se ha publicado en El Peruano el DS. N°282-2016-EF, con el cual el Ministerio de Economía y Finanzas modifica la tasa de restitución de derechos arancelarios contemplada en el Reglamento de Procedimiento de Restitución Simplificado de Derechos Arancelarios – “DRAWBACK”, aprobado mediante DS. N°104-95-EF.

El viernes 14 de octubre se ha publicado en El Peruano el DS. N°282-2016-EF, con el cual el Ministerio de Economía y Finanzas modifica la tasa de restitución de derechos arancelarios contemplada en el Reglamento de Procedimiento de Restitución Simplificado de Derechos Arancelarios – “DRAWBACK”, aprobado mediante DS. N°104-95-EF. En Separata Especial de El Peruano, publicada el 23 de junio del 2016, consta el DS. 007-2016-MTC, con el cual se aprobó el Reglamento Nacional del Sistema de Emisión de Licencias de Conducir, con vigencia a partir del 23 de julio pasado.

En Separata Especial de El Peruano, publicada el 23 de junio del 2016, consta el DS. 007-2016-MTC, con el cual se aprobó el Reglamento Nacional del Sistema de Emisión de Licencias de Conducir, con vigencia a partir del 23 de julio pasado. Hoy viernes 23 de setiembre se ha publicado en el Portal del Tribunal Constitucional (TC) la sentencia 4082-2012-PA/TC, mediante la cual el órgano supremo de la constitucionalidad en nuestro país considera que el sistema de capitalización de intereses de la deuda tributaria, que se aplicó a los contribuyentes hasta diciembre del 2005, es inconstitucional, al no respetar el principio de razonabilidad tributaria reconocido por la jurisprudencia constitucional.

Hoy viernes 23 de setiembre se ha publicado en el Portal del Tribunal Constitucional (TC) la sentencia 4082-2012-PA/TC, mediante la cual el órgano supremo de la constitucionalidad en nuestro país considera que el sistema de capitalización de intereses de la deuda tributaria, que se aplicó a los contribuyentes hasta diciembre del 2005, es inconstitucional, al no respetar el principio de razonabilidad tributaria reconocido por la jurisprudencia constitucional.